Japanske infrastrukturselskaper imponerer

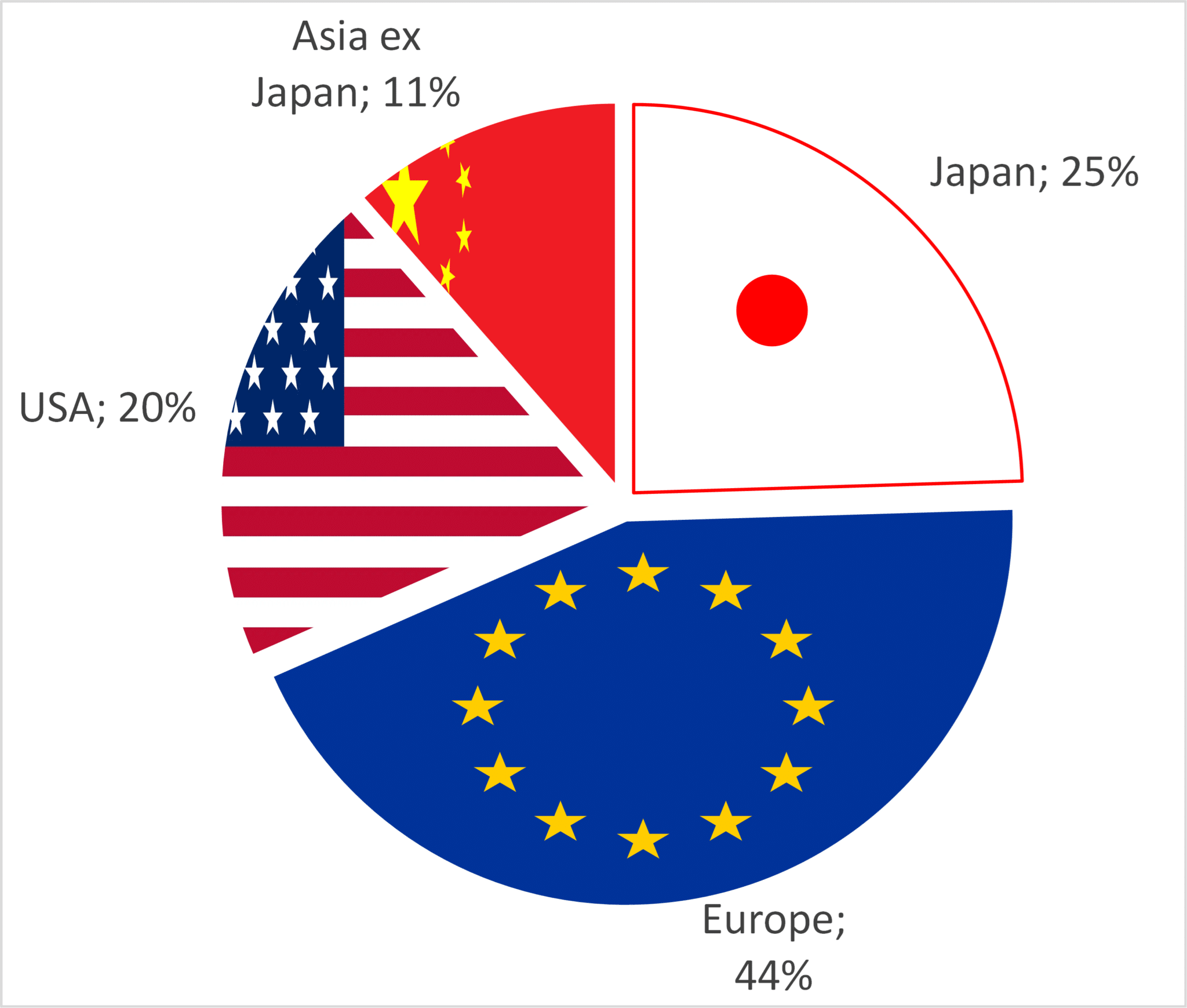

28.08.24Tidligere i år skrev FIRST Impact om hvordan en aksjonærvennlig vind blåste over Japan. Lave verdsettingsmultipler og en åpenhet for aksjonærfokus gjorde landet til et attraktivt investeringsmål. På dette tidspunktet hadde FIRST Impact allerede en kraftig overvekt i Japan med 18 % av fondet vs. Japans 5 % vekt i MSCI World All Country Index.

Men tidlig i august ble aksjemarkedet i Japan satt på prøve. Markedet falt dramatisk med 12 % på én dag, og totalt var det nede hele 25 % på under en måned. Mange lurte på om den positive utviklingen hadde snudd og om Japan igjen var på vei inn i et nytt bear-marked.

Japan: Et fokus for langsiktig vekst

Da strategene returnerte fra ferie og advarte om økt risiko i markedet, tok FIRST Impact en annen tilnærming. Med et fokus på verdiinvesteringer, mener vi at billigere aksjer generelt er mindre risikable enn dyrere aksjer. Derfor økte vi eksponeringen i Japan ytterligere i de mest undervurderte casene i vår portefølje. Så langt har dette vist seg å være en suksess. Nikkei 225-indeksen har økt med over 20 % siden mange rådet til forsiktighet, spesielt i Japan.

FIRST Impact har i dag rundt 25% av fondet investert i Japan (vs. som sagt 5% i MSCI AC World Index), mens vår vekting til USA er kun 20% vs. MSCI World med 65% vekting. Bakgrunnen til dette er at vi rett og slett sliter med å finne gode selskaper i USA som også er billige, mens japanske selskaper veldig ofte kommer til topps i våre screeningmodeller når vi leter etter løsningsselskaper med god vekst, lønnsomhet og attraktiv verdsetting.

Kyudenko, Kandenko, og Kinden: Hva har selskapene levert så langt?

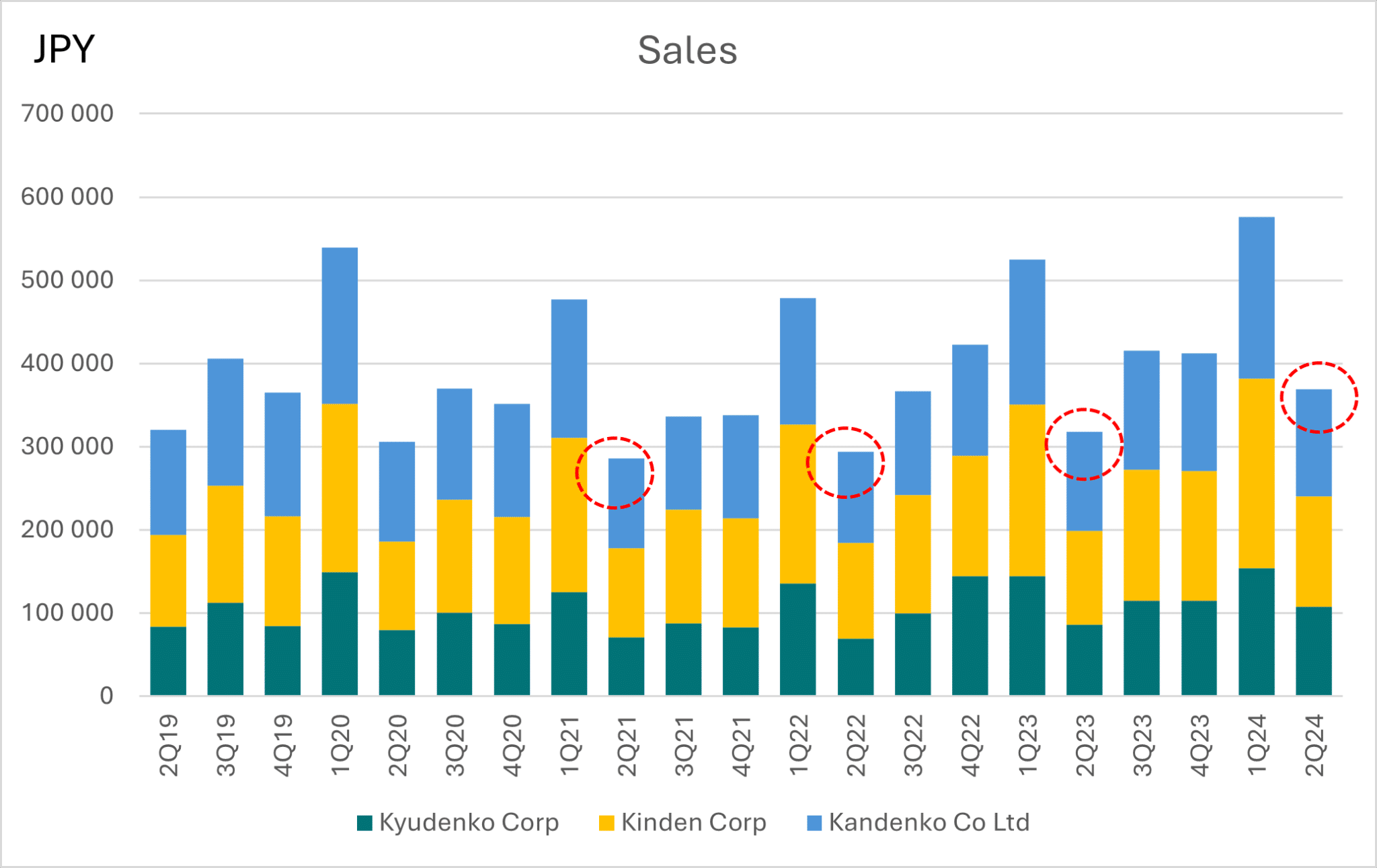

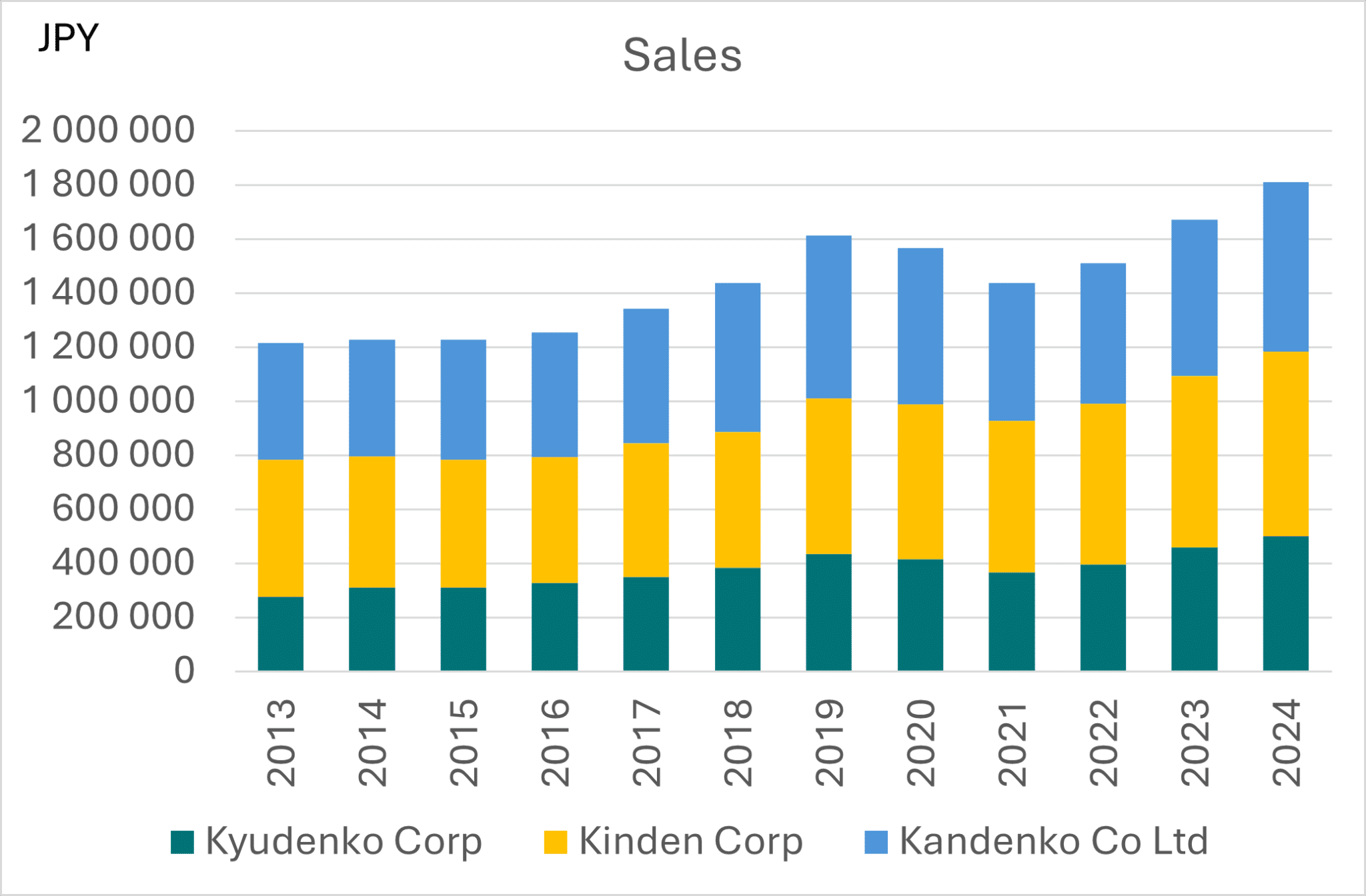

Omsetningsveksten de siste årene har vært god, om enn ikke spektakulær, men med en akselerasjon de siste kvartalene. I første kvartal 2024 var veksten 10 % y-o-y, og i andre kvartal økte den til 16 % y-o-y:

Ser vi på helårstallene, opplevde selskapene solid vekst frem til 2019. Covid-19 førte til en midlertidig nedgang, men siden 2022 har veksten tatt seg opp igjen med en økning på 11 % i fjor og forventet 8 % vekst i år.

Selv om Japan har ambisiøse mål knyttet til det grønne skiftet, har faktisk utbyggingen og gjennomføringen av planene hittil ligget etter ambisjonene. Dette betyr at potensialet for akselerert vekst for infrastrukturselskapene er enormt når handling tar over for retorikk.

Veien videre: Økt potensiale og verdsettelse

God vekst, økende lønnsomhet og lav verdsetting er en sterk kombinasjon i aksjemarkedet!

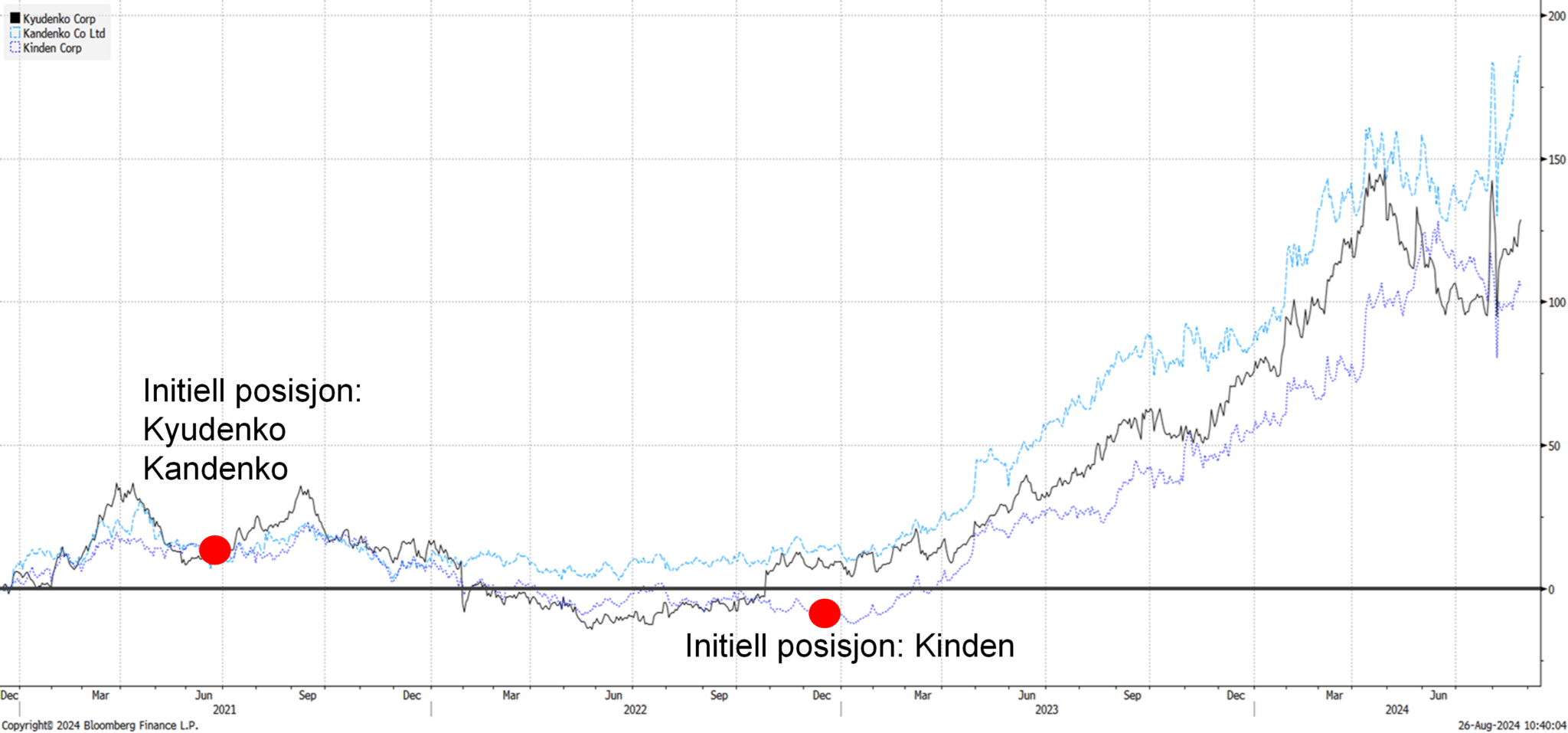

Figuren under viser den veldig solide kursutviklingen til samtlige tre selskaper siden utgangen av 2022. Figuren viser også hvor vanskelig det er å «time» når billige selskaper blir re-priset: aksjekursene på Kyudenko og Kandenko gikk sidelengs i hele to år fra vårt kjøpstidspunkt sommeren 2021 før de omsider ble repriset, mens vi var mer heldige med tidspunktet vi kjøpte Kinden (i desember 2022, før en kraftig reprising):

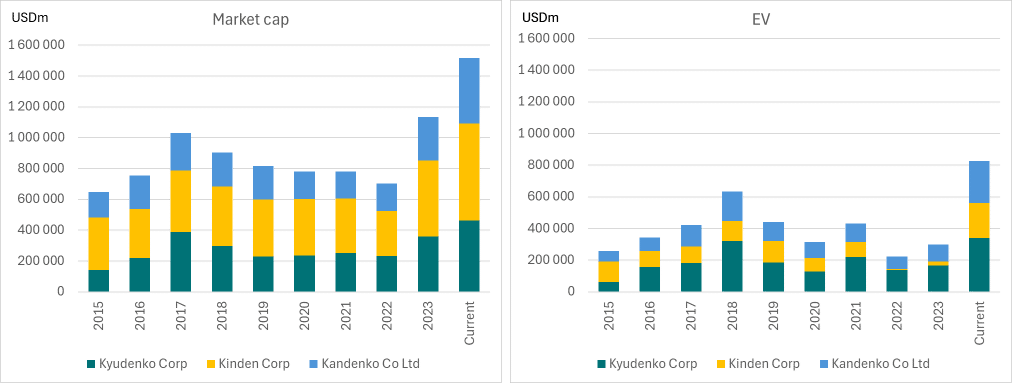

Siden slutten av 2022 har aksjekursene til Kyudenko, Kandenko og Kinden hatt en solid oppgang, med en samlet økning på 90 % i markedsverdien.

Elektrisk infrastruktur: En bærebjelke i det grønne skiftet

Halvparten av vår eksponering i Japan er rettet mot temaet «elektrisk infrastruktur», en sektor som er godt posisjonert for å dra nytte av det grønne skiftet. Økt utbygging av fornybar energi og den raske elektrifiseringen av samfunnet krever en betydelig utbygging og oppgradering av den elektriske infrastrukturen.

Siden sommeren 2021 har FIRST Impact vært eksponert i selskaper som Kyudenko, Kandenko og Kinden. Disse selskapene har utmerket seg i vår globale screeningprosess med en solid operasjonell historikk med en årlig vekst på rundt 5 % og en imponerende lønnsomhet med en kapitalavkastning på 15 % eller høyere. I tillegg har selskapene vært attraktivt priset med en EV/EBIT på 3-4x ved inngangstidspunktet.

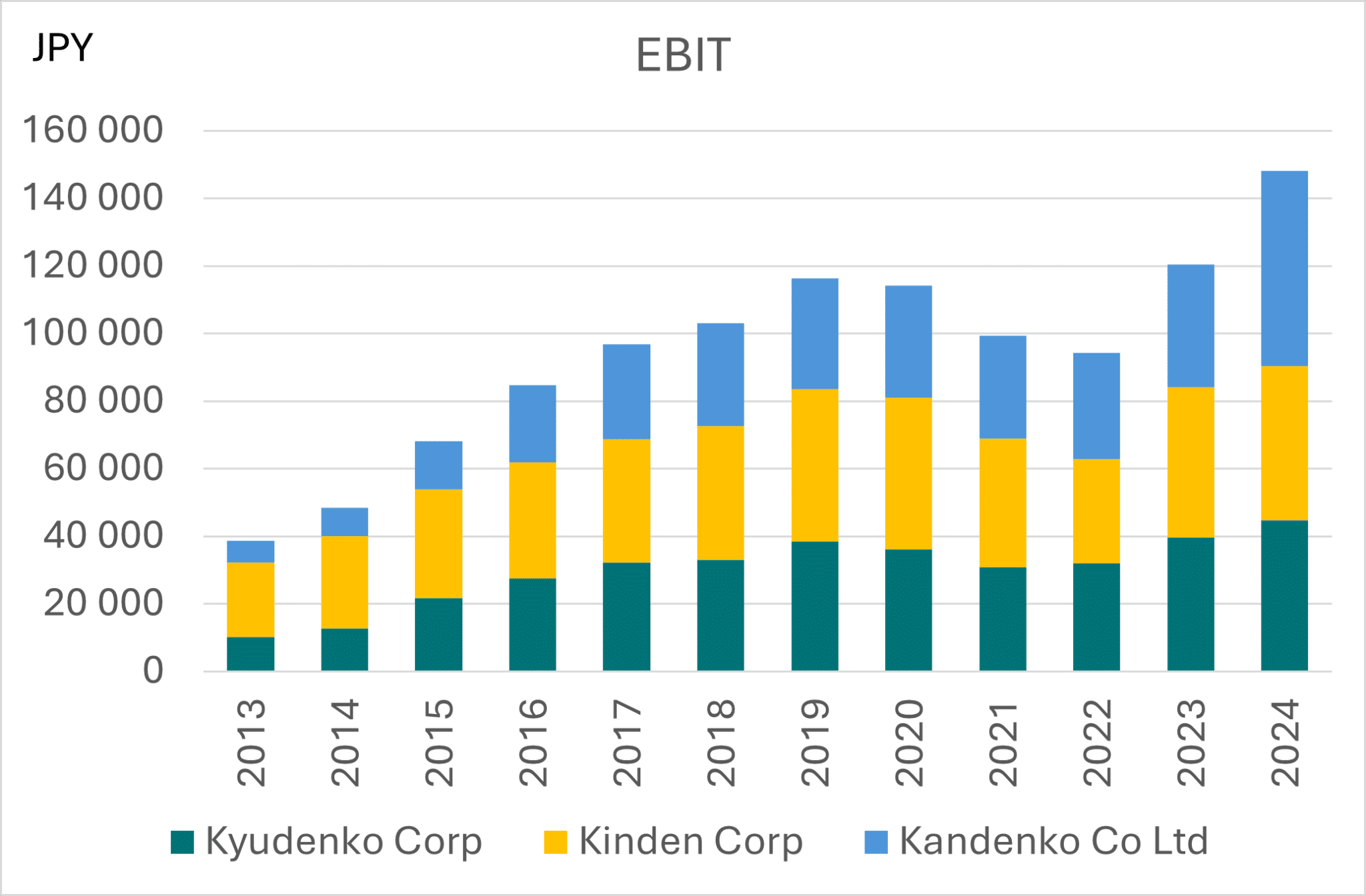

Lønnsomheten har hele tiden vært solid, og i 2023 overgikk selskapene driftsresultatet fra 2019. Denne positive utviklingen forventes å fortsette i 2024, med en estimert vekst på hele 23 %, drevet av økt omsetning og høyere driftsmarginer.

Til tross for denne utviklingen handler selskapene fortsatt til attraktive nivåer, med en samlet EV/EBIT på 5,6x. Av disse tre er Kyudenko det mest attraktive i vår modell, med en beregnet oppside på hele 70 % fra dagens nivå.

Japanske infrastrukturselskaper fortsetter å imponere, og FIRST Impact er godt posisjonert til å dra nytte av den sterke utviklingen i årene som kommer.

Men hvordan har det underliggende markedet utviklet seg? Gitt den svake utviklingen av nesten samtlige aksjer innen fornybar energi, skulle man tro at verden har sluttet å investere i å bygge ut fornybar energi generelt og solenergi spesielt.

Men solenergi har vist en eksplosiv utvikling der 2023 ble nok et rekordår i utbygging av fornybar energi generelt og spesielt innen solenergi. Bloomberg New Energy Finance (BNEF) estimerer nå at det ble bygget ut nesten 450GW med solenergi, en vekst på 77% fra 2022. Og det tross at 2022 også var et rekordår med 35% vekst.

Japanske infrastrukturselskaper imponerer

28.08.24Det å være aksjeplukker innen dette universet har vært vanskelig da et klart flertall av aksjene har falt. Hele 71% av aksjene hadde nedgang i 2023 og 84% av aksjene har vist nedgang så langt i 2024. Heldigvis for FIRST Impact, så har vår vekting inn mot rene fornybaraksjer vært forholdsvis lav – rundt 10% av NAV i 2023 – som følge av i våre øyne høy verdsetting og urealistiske antagelser for mange av selskapene i universet.

Japanske infrastrukturselskaper imponerer

28.08.24Det å være aksjeplukker innen dette universet har vært vanskelig da et klart flertall av aksjene har falt. Hele 71% av aksjene hadde nedgang i 2023 og 84% av aksjene har vist nedgang så langt i 2024. Heldigvis for FIRST Impact, så har vår vekting inn mot rene fornybaraksjer vært forholdsvis lav – rundt 10% av NAV i 2023 – som følge av i våre øyne høy verdsetting og urealistiske antagelser for mange av selskapene i universet.