Første steg i retning av normaliserte renter – hva betyr det for markedene?

06.04.17Sentralbanken i USA økte renten videre i mars og sentralbanken i Europa ga noen hentydninger om mindre behov for ekstremt støttende pengepolitikk. Markedenes umiddelbare reaksjon på dette var positive. Er det naturlig og vil det vare?

Markedsutvikling

Internasjonale aksjer steg noe i mars mens norske aksjer falt marginalt. En noe svekket oljepris ga kronesvekkelse og bidro til å forklare at norske aksjer utviklet seg svakere enn globale aksjer. Oslo Børs er nå så vidt i pluss i 2017, mens globale aksjer har steget med 5-6 %. Kredittpremiene internasjonalt er noe ned så langt i år etter en del volatilitet gjennom siste måneder. Norske kredittpremier innenfor høyrente segmentet har avtatt jevnt og trutt gjennom hele 2017, med en viss utflating i mars.

Renter og aksjer

Vi har gjentatt oss selv over de siste månedene ved å rapportere om gode signaler fra nær sagt alle regioner i verdensøkonomien. Bildet er nær sagt uendret også etter å ha lagt mars måned bak oss. Det er et styrketegn i seg selv at de sterke makroøkonomiske signalene opprettholdes over en lengre periode. Spesielt gjelder dette ulike undersøkelser foretatt blant bedrifter og husholdninger. Her kan indikatorene over kortere perioder avvike vesentlig fra faktiske veksttall. At disse undersøkelsene forblir på et høyt nivå øker sannsynligheten for at dette også materialiserer seg i «harde» data.

Markedene har så langt tatt økte renter i USA med stor ro og til og med reagert positivt på siste annonsering. Dette er i tråd med historiske erfaringer som viser at aksjemarkedene reagerer positivt på rentehevinger, vel og merke under forutsetning av at makroøkonomien fortsette å utvikle seg positivt. Dette må sies å være tilfelle for øyeblikket.

Av korttidsinformasjon er det som nevnt innledningsvis ingen store endringer gjennom mars. I Norge er det generelle inntrykket at økonomien styrker seg gradvis, men at veksten fremdeles er svak. Vi har tidligere nevnt det norske boligmarkedet som en potensiell ustabil del av norsk økonomi. Det er noen signaler om økende antall boliger for salg, noe som kan gi klare prisfall hvis tendensen fortsetter.

Når topper den nåværende globale økonomiske oppgangsperiode?

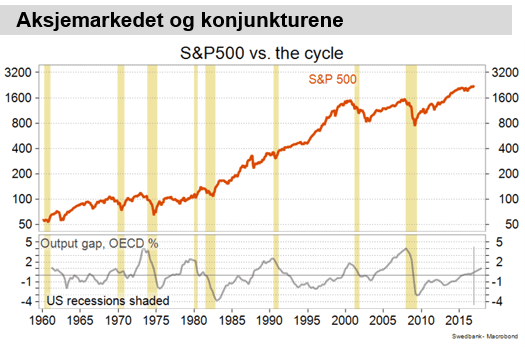

Når vi fokuserer som tydelig på å analysere de langsiktige konjunkturene, har det naturligvis sammenheng med betydningen det har for utviklingen i selskapenes inntjening og dermed prisingen av aksjer. Grafen over viser sammenhengen mellom det amerikanske aksjemarkedet og utviklingen i konjunkturene i OECD området (skraverte felt markerer resesjoner).

Å spå resesjoner har vist seg å være vanskelig. Vår tilnærming er å se på sentrale variable som utvikling i arbeidsmarked, investeringer etc. (dette er implisitt de viktigste parameterne som bestemmer underste del av grafen over). I tillegg ser vi på andre variable som er med på både å bestemme sannsynlighet for resesjon og eventuell styrke i en økonomisk nedgang. Selv om oppgangskonjunkturene i verdensøkonomien har vart svært lenge målt mot historien, har den også vært klart svakere enn tidligere. Det er også et viktig poeng at ulike regioner i verdensøkonomien er veldig ulike når det gjelder konjunkturell utvikling. Dette er isolert sett positivt, blant annet ved at et eventuelt negativt sjokk i en region ikke sprer seg like kraftig til andre regioner.

I sum ser vi et relativt lav sannsynlighet for at vi vil oppleve resesjonslignende tilstander i verdensøkonomien neste 12 måneder. Vi vil imidlertid i stadig større grad ha beredskap for dette i utforming av vår strategi.

Strategi

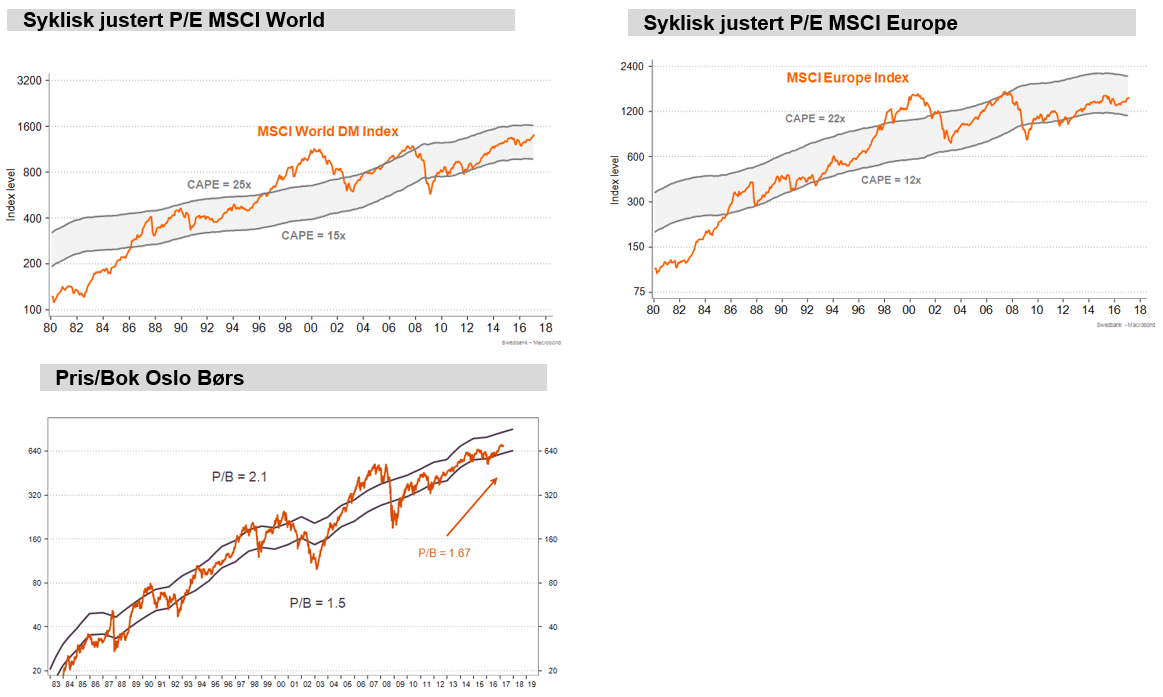

Posisjonen med en viss overvekt i aksjer videreføres også inn i april. Denne overvekten fordeles likt mellom norske og internasjonale aksjer. Vi har over en tid foretrukket europeiske aksjer fremfor amerikanske som følge av verdsettelse samt at vi har hatt et relativt positivt syn på fundamental utvikling i Europa. Så langt i 2017 har europeiske aksjer utviklet seg noe bedre enn amerikanske, og vi tror denne utviklingen fortsetter. Dette understøttes også av at man begynner å se økende tegn til at strømmene i det globale fondsmarkedet går fra USA til Europa. Politisk risiko i Europa er et vedvarende tema, og valget i Frankrike er neste hinder. Markedets frykt går på at Le Pen vinner og gjeninnfører Franc. Dette er en hendelse som er utfordrende å forholde seg til i markedet (en såkalt «lav sannsynlighet – stor betydning» hendelse). Vi legger til grunn at valget ikke gir et slikt endelig utfall.

Verdsettelse av aksjemarkedene taler fremdeles for en viss overvekt, med unntak av i USA. Innenfor kredittmarkedet ser vi fortsatt klart større potensiale i Norge/Norden enn internasjonalt. Vi anbefaler minimal vekting i internasjonal high yield og investment grade.

Vår positive undertone når det gjelder videre markedsutvikling er basert på langsiktige betraktninger om konjunkturene og verdsettelse. Rentehevinger fra sentralbanker er en naturlig del av en konjunktursykel og i seg selv ikke negativt for markedene.