2017 ga rekordhøy avkastning og vi er 9 år inne i oppgangen – hva kan 2018 bringe?

04.01.182017 viste seg å bli et svært godt år for aksje- og kredittinvestorer. Sterkere og bredere fundert global økonomisk vekst med tilhørende oppgang i selskapsinntjening var hovedforklaringen til sterke markeder. Normalt sett ville vi nå ha vært på overtid i oppgangen, men spørsmålet er om dette er normale tider.

Markedstrender 2017

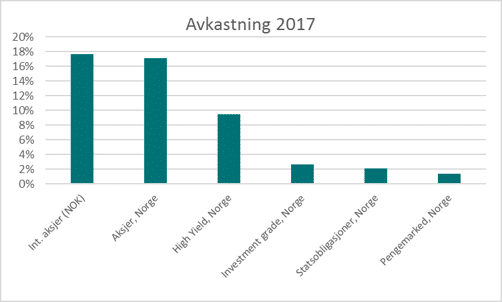

Globale aksjer steg med 18 % målt i NOK i 2017 mens norske aksjer steg med 17 %. Til tross for stigende inntjening er aksjemarkedene gjennomgående blitt dyrere i 2017. Volatiliteten i markedene har også vært eksepsjonell lav gjennom året, noe som kan tolkes som at investorene ser lite farer. Internasjonalt, og spesielt i USA, har det vært mye fokus på teknologisektoren. De såkalte «FANG’ene» (Facebook, Amazon, Netflix og Google) har steget 50 % i 2017. I tillegg har det vært meget stor interesse for selskaper innenfor automatisering, kunstig intelligens, blockchain-teknologi o.l. Av mer kuriøs karakter kan også nevnes interessen for såkalte kryptovalutaer, og da i særdeleshet Bitcoin – selv om det eksisterer mer enn tusen (!) andre. Bitcoin har steget 1400 % i 2017. Fokuset og kursstigning på selskaper innenfor «hypede» sektorer og kryptovalutaer kan være nyttige lytteposter i forhold til å vurdere mulige generelle eksesser i markedene.

2017 ble året hvor den globale økonomiske veksten virkelig skjøt fart og ble bredt basert, egentlig for første gang siden finanskrisen i 2008. Spesielt har veksten vært positiv på det europeiske fastlandet. I Norge har 2017 bekreftet at økonomien har funnet feste etter oljeprisnedgangen for noen år siden. Imidlertid har oppbremsingen i boligmarkedet skapt noe usikkerhet med tanke på det videre forløpet. Kinesisk økonomi er viktig for verdensøkonomien og kanskje Norge spesielt. Veksten i Kina var svært god innledningsvis i 2017, og selv om den avtok mot slutten av året synes den å være stabilisert på nivåer rundt 6 %.

Makroøkonomisk utvikling i 2018

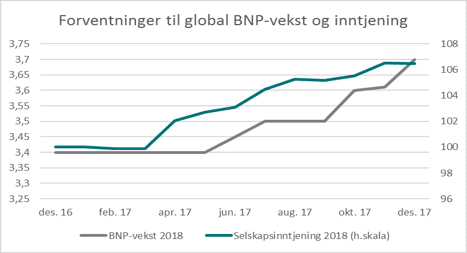

Global økonomisk vekst har et veldig godt moment inn i 2018. Forventningene til global vekst er om lag på samme nivå som 2017, noe som betyr en viss avdemping i forhold til den farten vi ser akkurat for øyeblikket. Videre ventes kun forsiktig oppgang i inflasjonen. Det kan synes som om det er stor enighet rundt en slik utvikling. En situasjon med stor enighet om en (god) utvikling kan være mindre stabil i den forstand at et mindre avvik potensielt kan gi stor effekt i markedene. Selv om et avvikende syn kunne vært mer interessant, er det også vår vurdering at global økonomisk vekst vil bli god i 2018 og med en fortsatt moderat, om enn noe stigende, inflasjonstrend.

Det er sterke signaler om at investeringsveksten tar seg opp i verden. Det er ofte slik at en bredt fundert oppgang som vi nå ser er selvforsterkende og sørger for at vekststyrken opprettholdes over en lengre tidsperiode. Videre bygger vår positive analyse på at eksterne faktorer ikke gir kraftige negative vekstimpulser. Dette kan f.eks. være for sterk innstramming av pengepolitikken eller politiske hendelser som handelspolitikk, Nord-Korea, ny krise i EMU for å nevne de mest aktuelle. Videre er det helt sentralt at makro-syklusen ikke vurderes å være så moden at en man risikerer en naturlig, kraftig vekst-oppbremsing. Når det gjelder sistnevnte, tror vi ikke vi vil se tendenser til kraftig oppbremsing i noen sentrale land i 2018. Kina er alltid en joker i så måte som følge av meget høy gjeldsvekst siden finanskrisen. Veksttakten er imidlertid tilfredsstillende i dag, og det er grunn til å anta at myndighetene vil kunne styre veksten mot et fornuftig nivå også de neste årene. Den amerikanske økonomien er mest moden av de utviklede økonomiene, og vi kan observere noen faresignaler, først og fremst i arbeidsmarkedet. Samtidig er det få andre faresignaler, og den nylig vedtatte skattepakken til Presidenten vil gi positive vekstimpulser i 2018.

Norsk økonomi har vært i bedring gjennom 2017, men boligprisutviklingen har gitt usikkerhet om den videre trenden. Faren er at prisfallet blir så bredt og dypt at det i tillegg til å påvirke boliginvesteringer også gir negative effekter på konsumet. Vi tror det er mest sannsynlig at utviklingen ikke blir så negativ i boligmarkedet at det snur norsk økonomi rundt i klar negativ retning i 2018.

Markedsutsikter og strategi for 2018

Markedet forventer at inntjeningen skal stige om lag 10 % i 2018 for internasjonale aksjer og om lag det dobbelte i Norge. Disse forventningene synes, uvanlig nok, å være realistiske gitt det forventede globale makroøkonomiske forløpet.

I en moden fase av oppgangen er det vanligvis slik at investorene ikke er villige til å prise opp dagens inntjening. I så fall er potensialet i aksjemarkedene begrenset til oppgangen i inntjeningen, hvilket vi tror vil være relevant for 2018. Dette innebærer fremdeles et avkastningspotensiale på opp mot 10 %. Vi tror fortsatt på sykliske sektorer, understøttet av god etterspørsel (høy global vekst) og ikke minst en begrenset tilbudsvekst i flere av disse sektorene.

Mange er bekymret fordi global vekst nå er «så god som den kan bli». Historien viser imidlertid at selv om vekstmomentet topper (f.eks. målt ved PMI-indeksen), kan markedet fortsette å utvikle seg positivt så lenge økonomien ikke forverres vesentlig.

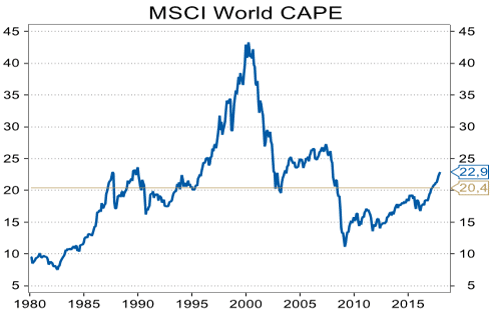

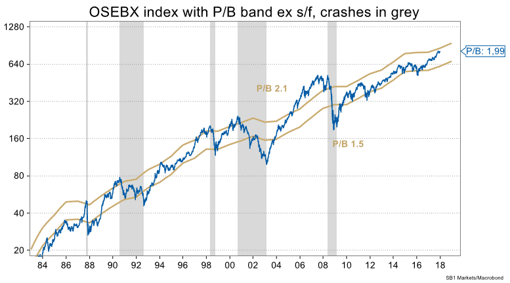

Verdsettelsen av aksjemarkedene er trolig ikke et problem for 2018, med et visst mulig unntak for USA. Tradisjonelt er det ikke verdsettelse alene som setter i gang store markedsfall. Potensielle farer for 2018 vil være at lønns- og prisveksten akselerer mer enn ventet og således gir kraftige renteøkninger fra sentralbankene (eventuelt at sentralbankene feiltolker og hever renten uten grunn). Dette er den største risikoen for 2018 slik vi bedømmer det. I tillegg er det det en rekke politiske hendelser som kan gi negative effekter i markedet. De fleste av disse skaper kun kortsiktig støy, men geopolitiske hendelser som handelskrig, f.eks. mellom USA og Kina, samt en konflikt i Nord-Korea kunne ha mer varige effekter.

I kredittmarkedene ser vi at kredittpremiene mot stat er lave internasjonalt. Dette begrenser potensialet i denne aktivaklassen globalt. I Norge og Norden for øvrig derimot ser vi større verdi i form av de observerte kredittpremiene, noe som gjør oss positivt innstilt til denne regionen for 2018.

Selv om fundamentale forhold trolig vil være positive i 2018, er det grunn til å være oppmerksom på at verdsettelsen tross alt er over gjennomsnittet (se figurer under) og at vi er i siste del av den makroøkonomiske oppgangen. Denne fasen kan vare svært lenge, men risikoen er tross alt økende i forhold til avkastningspotensialet. Med bakgrunn i at det er svært vanskelig å være presis i forhold til når markedet når toppen, har vi en relativt forsiktig overvekt mot aksjer inn i 2018. En lite dristig spådom er at volatiliteten vil øke i 2018, bl.a. gjennom at vi igjen vil oppleve korreksjoner på i størrelsesorden 10%.

Vi tror fortsatt vi lever i «normale tider» men alle sykluser er unike og denne har vært preget av beskjeden global BNP-vekst og sterk virkemiddelbruk fra sentralbanker. Vurdering av verdsettelsen i markedene samt vurdering av farene for ubalanser i realøkonomien er i aller høyeste grad fremdeles avgjørende i utforming av strategien – lengden på oppgangsperioden er mindre viktig.